Di Tengah Pandemi, Aset BRI Catat Rekor Tembus Rp 1.511 T

Aset BRI Bakal Makin Tambun Pasca Rights Issue

BBRI Sebut 97,4 Persen Right Issue Ditebus Investor

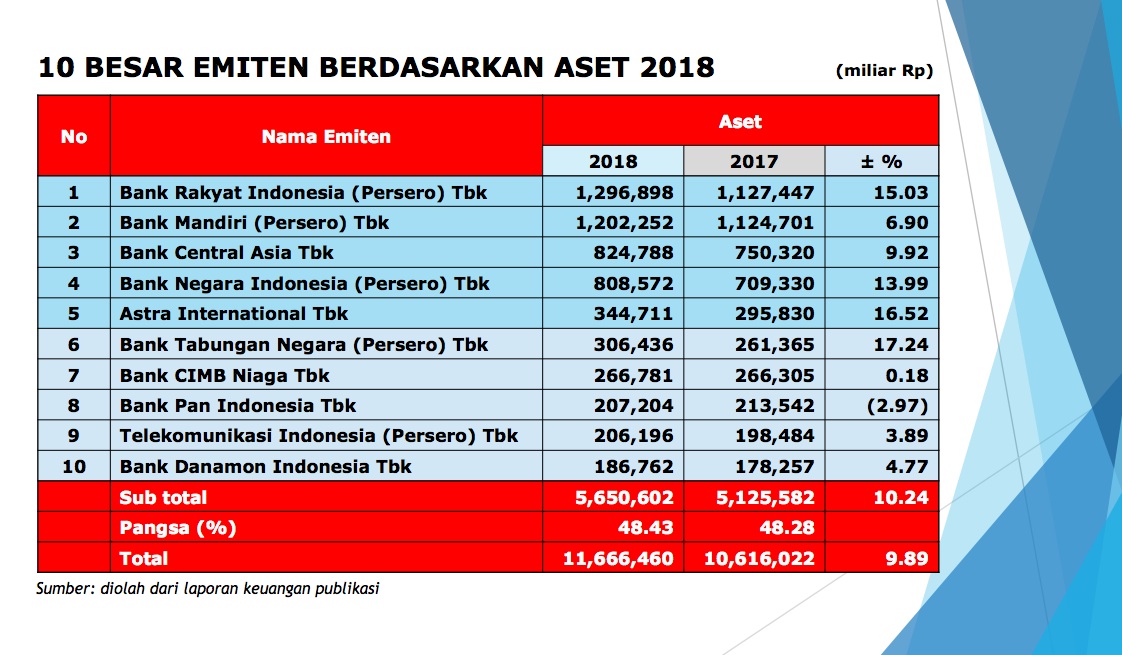

BBRI: aset terbesar

Naik 34,74%, BRI cetak laba bersih Rp 19,07 triliun hingga September 2021

Sejarah Baru, Right Issue Jumbo BBRI Diramal Terserap Penuh

Per 21 September 2021, Rights Issue BRI Raup Rp 26,1 T dari Investor Publik

BBRI: makin maju @ RI

Pemerintah Kaji Pegadaian Menjadi Bank Bullion, Pertama di Indonesia

Pegadaian sudah kaji rencana pembentukan bank emas pertama di Indonesia

BRI Klaim Cetak Sejarah, BUMN Pertama dengan Kapitalisasi Pasar Rp 600 T

aset PT Bank Rakyat Indonesia (Persero) Tbk tumbuh 11,87% menjadi Rp 1.619,77 triliun pada akhir kuartal III-2021

BRI di Atas Ekspektasi

BI catat transaksi digital banking pada April mecapai Rp 3.114,1 triliun

Bank Syariah Indonesia (BRIS) Transformasi Digital. Sahamnya Terbang

BBRI: hak memesan efek

BBRI: HMETD akan dijalankan

BBRI: AAA

Harga saham BBRI menghijau 4,43% di akhir perdagangan bursa Kamis (23/9)

AGRO: diincar GRAB

BBRI: laba dikontribusi anak usaha

Kinerja Solid, BRI Raih 2 Penghargaan Top BUMN Awards 2021

BBRI: vol transaksi Rp 1000 T

BRI catatkan fee based income tumbuh 8,3% hingga kuartal III-2021

Pemerintah alihkan saham BRI dan Mandiri senilai Rp 45 triliun kepada LPI

Analisis teknikal bnii:

KONTAN.CO.ID - JAKARTA. PT Bank Rakyat Indonesia Tbk (BBRI) mengalami perlambatan kinerja perolehan laba akibat tekanan pandemi Covid-19. Bank pelat merah ini hanya membukukan laba bersih konsolidasi sebesar Rp 10,2 triliun pada semester I 2020.

Perolehan net profit tersebut turun 37,4% dibandingkan dengan periode yang sama tahun lalu. Penurunan tersebut sejalan dengan melorotnya pendapatan margin bunga bersih atau net interet margin (NIM) ke level 5,6%.

Haru Koesmahargyo, Direktur Keuangan BRI menjelaskan, upaya penyelamatan UMKM yang dilakukan BRI dan ditambah dengan pemberian insentif ke beberapa debitur lewat penurunan suku bunga membuat NIM menurun.

"Restrukturisasi yang kita lakukan untuk membantu debitur membuat terlambatnya pendapatan dari kontrak semua dan tidak diperoleh tahun ini," kata Haru saat papan kinerja semester I, Rabu (19/8).

Dengan resiko ketidakpastian yang masih membayangi perekonomian Indonesia, BRI telah merevisi rencana bisnisnya tahun ini. Selain merevisi target pertumbuhan kredit dari sebelumnya dua digit menjadi 4%-5%, perseroan juga tengah dalam proses merevisi laba.

Saat ini proses revisi laba tersebut masih dalam proses pengajuan ke Otoritas Jasa Keuangan (OJK). Haru hanya menjelaskan secara eksplisit bahwa proyeksi laba di semester kedua tidak akan setinggi laba di paruh pertama.

Baca Juga: Di tengah pandemi, BNI optimalkan penghimpunan dana murah

Ia menuturkan, secara logika jika semester I laba bisa mencapai Rp 10,2 triliun maka sampai ujung tahun harusnya bisa mencapai dua kali lipat dari perolehan itu.

Namun, BRI tidak akan membukukan seluruh pendapatan yang diterima di paruh kedua menjadi laba untuk mengantisipasi ketidakpastian yang ada. "Kami akan mengalokasikan sebagian pendapatan itu untuk jadi pencadangan sebagai bantalan resiko di tengah ketidakpastian yang masih ada," Tandas Haru

🍊

KONTAN.CO.ID - JAKARTA. PT Bank Rakyat Rakyat Indonesia Tbk (BBRI) siap melunasi Seri A Obligasi Berkelanjutan II Tahap III 2017 senilai Rp 980,500 miliar yang akan jatuh tempo Senin (24/8) besok.

Corporate Secretary BRI Aestika Oryza Gunarto mengatakan, perseroan sendiri sudah ada dana untuk pelunasan kepada PT Kustodian Sentral Efek Indonesia (KSEI).

“Dana untuk pelunasan pokok dan kupon sudah kami setorkan kepada KSEI Rabu (19/8) kemarin,” kata Aestika kepada KONTAN, Kamis (20/8).

Baca Juga: Ini saham-saham yang banyak dikoleksi asing kemarin, Rabu (19/8)

Adapun Seri A Obligasi Berkelanjutan BRI II Tahap III/2017 diterbitkan dengan kupon 7,60% dan bertenor tiga tahun. Sementara secara total pokok obligasi senilai Rp 5,150 triliun dan terbit dengan tiga seri.

Adapula Seri B dengan pokok Rp 1,652 triliun dengan kupon 8,00% akan jatuh tempo pada 24 Agustus 2022. Kemudian Seri C senilai Rp 2,517 triliun berkupon 8,25% dan akan jatuh tempo pada 24 Agustus 2024.

🍉

KONTAN.CO.ID - JAKARTA. Sejalan dengan tren penguatan Indeks Harga Saham Gabungan (IHSG) dalam dua bulan terakhir, pergerakan harga sejumlah saham perbankan kembali atraktif.

Baca Juga: Harga saham Bank BCA (BBCA) sudah melonjak 30% dalam tujuh pekan terakhir

Harga saham bank yang tergabung dalam Himpunan Bank Milik Negara (Himbara) juga terus menanjak.Anggota bank Himbara adalah PT Bank Rakyat Indonesia Tbk (BBRI), PT Bank Mandiri Tbk (BMRI), PT Bank Negara Indonesia Tbk (BBNI) dan PT Bank Tabungan Negara Tbk (BBTN)).

Dalam dua bulan terakhir atau sejak 18 Mei 2020, rata-rata harga saham bank Himbara bergerak naik. Harga saham BBRI, misalnya, sudah menanjak hingga 43,32% menjadi Rp 3.110 per saham para Jumat (11/7) lalu. Dua bulan lalu, harga BBRI berada di posisi Rp 2.170 per saham, atau level terendahnya sejak awal tahun 2020.

Baca Juga: SSIA akan mengantongi Rp 39,53 miliar dari dividen Nusa Raya Cipta (NRCA)

Di periode yang sama, harga saham BMRI juga menguat 39,11% menjadi Rp 5.175 per saham pada penutupan Jumat lalu. Kemudian saham BBNI menanjak 40,24% menjadi Rp 4.670 per saham.

Adapun harga saham BBTN sudah melonjak 70,39% menuju Rp 1.295 per saham dalam dua bulan terakhir.

Pertumbuhan harga saham otomatis mengerek kapitalisasi pasar (market cap) saham bank Himbara di Bursa Efek Indonesia.

Baca Juga: Dalam tujuh minggu, market cap Bank BCA (BBCA) sudah menanjak Rp 176,9 triliun

Di periode yang sama (dua bulan terakhir), market cap BBRI sudah bertambah Rp 115,95 triliun menjadi Rp 383,61 triliun, per Jumat (10/7). Bahkan di akhir pekan ini, investor asing mencatatkan pembelian bersih (net buy) saham BBRI senilai Rp 21,9 miliar.

Kemudian kapitalisasi pasar BMRI tumbuh Rp 67,90 triliun menjadi Rp 241,50 triliun, Market cap BBNI juga bertambah Rp 24,99 triliun menjadi Rp 87,09 triliun. Sedangkan kapitalisasi pasar BBTN sudah meningkat Rp 5,66 triliun menjadi Rp 13,71 triliun.

Alhasil, total kapitalisasi pasar empat bank Himbara sudah bertambah Rp 214,50 triliun atau tumbuh 41,94% menjadi Rp 725,91 triliun.

Dua bulan lalu, harga saham maupun kapitalisasi pasar empat bank Himbara berada di posisi terendah tahun ini.

Baca Juga: Market cap Bank BRI (BBRI) sudah bertambah Rp 115,95 triliun dalam dua bulan

🍉

Bisnis.com, JAKARTA – Menteri Keuangan Sri Mulyani Indrawati menjelaskan bahwa implementasi PMK No.70/2020 terkait dengan penampatan uang negara di bank mitra umum merupakan kebijakan komplementer karena PMK.64/2020 soal bank jangkar dinilai terlalu rumit.

Menkeu menjelaskan bahwa banyak catatan untuk pelaksanaan PMK.64/2020, terutama terkait dengan prosedur pelaksanaan kebijakan bank jangkar tersebut.

“Kemungkinan bapak Menko perlu melakukan revisi PP No.23 terkait PEN agar lebih mudah mengakselerasi sesuai dengan tujuan pemulihan ekonomi,” kata Sri Mulyani,Senin (29/6/2020).

Kendati bersifat pelengkap, Sri Mulyani memastikan bahwa PMK 70/2020 merupakan intervensi pemerintah dengan suku bunga murah untuk mendukung normalisasi kegiatan sektol riil.

"Nah PMK 64/2020 juga masih burden sharing yang segera diselesaikan dengan Bank Indonesia," jelasnya.

Selain persoalan pembicaraan burden sharing (pembagian beban) antara Bank Indonesia (BI) dan Kementerian Keuangan (Kemenkeu) yang sampai saat ini masih alot, skema penempatan dana ke Bank BUMN yang tahap awal nilainya mencapai Rp30 triliun ini dilakukan karena skema bank jangkar belum benar-benar efektif.

Menurut sumber Bisnis, internal Kementerian Keuangan menjelaskan bahwa skema bank jangkar sebagaimana diatur dalam PMK No.64/2020 dianggap terlalu rumit dan berisiko bagi bank peserta juga berat sehingga pelaksanaan beleid ini tidak bisa berjalan optimal.

Hal ini berbeda dengan ketentuan di dalam PMK No.70/2020 tentang penempatan uang negara di bank umum mitra.

Skema penempatan dana lebih sederhana dan lebih mudah dijalankan. Dengan demikian, bank mitra dengan segera bisa memberikan bantuan likuiditas bagai pelaku usaha yang membutuhkan.

🍉

Liputan6.com, Jakarta - Krisis kesehatan yang diakibatkan corona virus disease 19 (Covid-19) yang menyebar hampir di seluruh dunia, menyebabkan krisia ekonomi akibat dihentikannya kegiatan ekonomi di berbagai negara, termasuk Indonesia.

Berkaca dari krisis sebelumnya, Direktur Utama BBRI, Sunarso menyebutkan bahwa krisis kali ini berbeda, karena diakibatkan oleh wabah, sementara krisis sebelumnya disebabkan oleh kesalahan tata kelola keuangan.

"Krisis kali ini disebabkan oleh wabah yang menyebabkan aktivitas ekonomi kita menurun, dimana orang masih konsumsi baarang dan jasa dalam keadaan tidak bekerja," ujarnya dalam talkshow Indonesian Consumers Outlook: Understanding the Market from Nation’s Biggest Bank, Sabtu (27/6/2020).

Untuk mengatasi krisis kali ini yang juga memukul sektor perbankan, Sunarso menyebutkan dua langkah yang dapat diambill, diantaranya mempercepat berakhirnya wabah ini, sekaligus mempercepat pula pulihnya ekonomi.

Restrukturisasi Kredit

Sebelumnya pemerintah telah mengambil kebijakan restrukturisasi kredit bagi nasabah termasuk UMKM terdampak. Sementara BRI, restrukturisasi kredit sudah mulai mengalami ekspansi sejalan dengan pelonggaran PSBB.

"Mei seluruh aktivitas di perbankan untuk restrukturisasi UMKM sudah mulai ekspansi sejalan dengan pelonggaran PSBB," kata dia.

Selain itu, Sunarso menegaskan bahwa kondisi perbankan saat ini audah jauh lebih baik dan lebih siap dalam menghadapi situasi krisis seperti saat ini. Hal ini karena perbankan memiliki risk management yang bagus.

"Kondisi perbankan saat ini lebih baik dan sehat karena risk managemetnya bagus," tekannya.

🍅

KONTAN.CO.ID - JAKARTA. Kinerja empat emiten bank besar plus PT Bank Tabungan Negara Tbk (BBTN) turun tajam pada April 2020.

Indo Premier Sekuritas dalam riset pada 22 Juni 2020 menjelaskan, agregat laba bersih empat bank besar yakni PT Bank Mandiri Tbk (BMRI), PT Bank Rakyat Indonesia Tbk (BBRI), PT Bank Central Asia Tbk (BBCA) dan PT Bank Negara Indonesia Tbk (BBNI) ditambah BBTN turun 53% dari bulan ke bulan alias month on month (mom) menjadi Rp 9,71 triliun.

Jovent Muliadi dan Anthony analis Indo Premier Sekuritas dalam riset 22 Juni 2020 menjelaskan, penurunan tersebut disebabkan pendapatan bunga bersih yang menyusut 20% secara mom ditambah terjadi penurunan margin bunga bersih alias net interest margin (NIM) di beberapa segmen.

Baca Juga: IHSG Hari Ini Turun 0,81%, Saham BBCA Diburu Asing, TLKM Paling Banyak Dijual

Perbankan juga harus menaikkan provisi yang lebih tinggi 55% secara mom atau naik 48% secara yoy sepanjang empat bulan di tahun ini.

Ini berarti biaya kredit alias cost of credit (CoC) selama empat bulan di tahun ini naik menjadi 1,8% dari 1,6% dalam empat bulan di tahun 2019. Angka ini menurut di bawah perkiraan kami dan target manajemen 2,8%.

Tapi jika ditotal sepanjang empat bulan di tahun 2020, laba bersih empat bank besar (BMRI, BBRI, BBCA, BBNI) ditambah BBTN sebesar Rp 31,5 triliun, angka ini flat secara yoy. Menurut analis Indo Premier, laba bersih ini memenuhi 67% dari estimasi mereka dan mencakup 41% dari estimasi konsensus.

Indo Premier memperkirakan, pertumbuhan laba sebelum provisi dan pajak penghasilan alias pre-provision operating profit (PPOP) naik 8% yoy diimbangi ketentuan yang lebih tinggi 23% yoy.

Baca Juga: Transaksi kartu kredit diramal masih bisa tumbuh meski sempat anjlok di kuartal II

Di antara bank-bank yang dikaver Indo Premier, PPOP BBNI naik paling tinggi yakni 12% yoy dan BBCA naik 10% yoy. Sedangkan PPOP BBTN turun 37% yoy dan BBRI turun 12% yoy.

Agregat NIM lima bank turun menjadi 5,5% di empat bulan tahun ini. Dari periode sama tahun 2019, NIM lima bank masih sebesasr 5,9%, sedangkan dalam tiga bulan tahun 2020 NIM kelima bank 5,7%.

Hal ini sebagian besar disebabkan restrukturisasi yang dilakukan oleh semua bank BUM. "Pinjaman yang direstrukturisasi akibat Covid mencapai 15% dari pinjaman pada bulan Mei," terang analis Indo Premier.

Emiten bank yang NIM turun paling besar dalam empat bulan terakhir adalah BBRI dengan penurunan NIM sebesar 120 bps secara yoy dan BBTN turun 40 bps secara yoy atau flat secara mom. Sedangkan BBCA cenderung flat baik secara yoy atau mom. BBCA juga paling baik diantara empat bank lainnya.

Baca Juga: Bunga deposito tertinggi 5,83%, bunga BCA 3,95%, BRI 5,35%, Mandiri 5,13%, BNI 5,5%

Meski demikian, pertumbuhan kredit kelima bank masih tumbuh 9% secara yoy atau turun 2% secara mom di April 2020. Kredit BMRI tumbuh paling besar yakni naik 13% secara yoy dan turun 3% mom.

BBTN juga membukukan pertumbuhan kredit 3% yoy dan turun 1% mom. Pertumbuhan kredit BBRI naik 6% yoy tapi turun 2% mom.

Pertumbuhan deposito ke lima bank tersebut tumbuh 11% yoy selama empat bulan di tahun ini dan turun 1% mom pada April 2020. Pertumbuhan CASA kelima bank 12% secara yoy dan turun 2% mom.

Agregat LDR meningkat menjadi 91% di April 2020 dari periode sama tahun 2019 di level 93%. Sedangkan pada Maret 2020, LDR agregat kelima bank di 92%.

Pada sektor ini, Jovent Muliadi dan Anthony analis Indo Premier Sekuritas menyarankan netral pada sektor ini karena penurunan EPS dari provisi yang lebih tinggi. Selain itu, NIM perbankan juga lebih rendah diimbangi oleh penilaian PBV 2,1 kali pada tahun 2020 dibanding rata-rata PBV 10 tahun 2,3 kali.

Baca Juga: Jangan Nafsu Mengejar Saham Murah, Valuasi Harganya Bisa Lebih Mahal

Risiko perbankan bisa naik karena provisi dan margin yang lebih rendah dari yang diperkirakan. Sedangkan downside perbankan adalah risiko default yang lebih buruk dari yang diperkirakan.

Dari lima bank BBTN yang disarankan oleh Indo Premier untuk dibeli dengan target harga Rp 1.200. Sedangkan BMRI, BBRI, BBCA dan BBNI disarankan hold dengan target harga saham masing-masing di Rp 5.100, Rp 2.700, Rp 26.000 dan Rp 3.900 per saham.

🍑

JAKARTA okezone– PT Bank Rakyat Republik Indonesia berencana menarik utang dari luar negeri untuk membantu sektor Usaha Mikro Kecil Menengah (UMKM). Langkah ini diambil jika perbankan tidak mendapatkan bantuan likuditas dari pemerintah.

"Makannya kemudian saya jaga-jaga kalau seandainya nanti enggak dapat bantuan likuditas karena kita enggak memenuhi syarat untuk kayak dibantu saya bikin utang ke luar negeri," ujar Direktur Utama BRI Sunarso, dalam diskusi virtual, Selasa (16/6/2020).

Baca Juga: Bos BRI Blakblakan Restrukturisasi Kredit Tembus 2,3 Juta Nasabah Rp140,24 Triliun

Menurut Sunarso, ada 13 bank sudah berkomitmen untuk memberikan pinjaman kepada Bank BRI. Tak tanggung-tanggung nilai utang yang akan ditarik adalah sebesar USD1 Miliar

"13 bank sudah komit untuk membantu BRI USD1 miliar. Kapan saja kita bisa tarik dengan suku bunga dolar 1,9%. Itu yang akan saya jadikan cadangan likuiditas," kata Sunarso.

Baca Juga: Beda Krisis 1998 vs 2020, Dirut BRI: Kali Ini Menguji Celengan

Menurut Sunarso, likuditas ini sangat penting bagi perbankan untuk memberikan relaksasi kepada UMKM. Apalagi, saat ini bank BRI berencana untuk melakukan ekspansi pada nasabahnya dengan menyasar sektor pangan hingga pertanian.

"Menjaga pertumbuhan kredit di UMKM itu menjadi penting. Sehingga kalau kita tertekan enggak punya likuiditas apakah bisa ekspansi? Kalau enggak punya likuiditas ya enggak boleh ekspansi dari regulator. Karena ekspansi dari mana," kata Sunarso.

🍊

JAKARTA, investor.id - Ketua Bidang Pengkajian dan Pengembangan Perhimpunan Bank Nasional (Perbanas) Aviliani mengatakan, hingga saat ini secara keseluruhan kondisi industri perbankan masih dalam kondisi sehat dan terjaga. Hal tersebut tercermin dari rasio kecukupan modal (Capital Adequacy Ratio/CAR) yang tebal sebesar 22,13% per April 2020. "Dilihat dari CAR perbankan yang masih di atas 20% per April, so far keseluruhan kondisi bank bagus. Kalau CAR semua bank relatif masih tinggi-tinggi," terang Aviliani kepada Investor Daily, Jumat (12/6). aviliani Berdasarkan data Otoritas Jasa Keuangan (OJK) per April, rasio alat likuid/non-core deposit (AL/NCD) dan alat likuid/DPK (AL/DPK) per April 2020 terpantau pada level 117,8% dan 25,14%, jauh di atas threshold masing-masing sebesar 50% dan 10%.

Kemudian, profil risiko lembaga jasa keuangan pada April 2020 masih terjaga pada level yang terkendali dengan rasio kredit macet atau non performing loan (NPL) gross perbankan tercatat sebesar 2,89%, sedangkan NPL net bank umum konvensional 1,09%. "Kalau lihat data April yang dikeluarkan OJK itu masih bagus semua, tidak ada problem, dari sisi CAR dan lain-lainnya," ucap Aviliani. Namun, menurut dia yang menjadi tantangan perbankan nasional adalah dari sisi likuiditas. Pasalnya dengan adanya Covid-19 membuat debitur kesulitan membayar angsuran ke bank, hal tersebut membuat OJK memberikan relaksasi berupa restrukturisasi kredit bagi debitur terdampak Covid-19.

Aviliani menyebut, dengan aturan restrukturisasi tersebut mengganggu arus kas perbankan selama pandemi Covid-19. Meskipun kinerja perbankan masih bagus. "Cuma memang dua hal yang jadi masalah kalau kondisi seperti ini, likuiditas dan kredit. Jadi kalau ada bank yang bermasalah lebih karena likuiditasnya, tapi sebenarnya so far kinerjanya bagus," jelas dia. Pihaknya menuturkan, dengan kebijakan restrukturisasi kredit, perbankan memberikan stimulus kepada debitur seperti penundaan pembayaran bunga, pembayaran pokok, perpanjang tenor, atau menurunkan suku bunga pinjamannya. Menurut Aviliani, stimulus tersebut berdampak pada kurangnya pendapatan bank untuk kegiatan operasional. "Rata-rata restrukturisasi dilakukan 15-25% dari outstanding kredit, otomatis tidak ada dana masuk yang biasa dari angsuran. Otomatis mempengaruhi likuiditas,karena terjadi mismatch antara dana masuk dari angsuran dan kebutuhan operasional sehari-hari," tutur Aviliani.

Dihubungi terpisah, Presiden Direktur PT Bank Central Asia Tbk (BCA) Jahja Setiaatmadja juga menyebut, secara keseluruhan industri perbankan di Indonesia masih cukup sehat dan terjaga kondisinya. "Harusnya sebagian bank besar bank kondisinya baik, kalau yang disebutkan hasil audit BPK saya nggak tahu. Tapi sebagian besar baik dong," ucap Jahja. Bank Muamalat. Foto: Majalah Investor/UTHAN A RACHIM Chief Executive Officer (CEO) PT Bank Muamalat Indonesia Tbk Achmad K. Permana mengatakan, saat ini perseroan tetap beroperasi secara normal dan menjalankan bisnis seperti biasa, simpanan nasabah juga tetap aman karena Bank Muamalat merupakan bank peserta penjaminan Lembaga Penjaminan Simpanan (LPS). Hal tersebut merupakan penegasan perseroan mengenai beredarnya kembali kabar tentang hasil audit Badan Pemeriksa Keuangan (BPK) terhadap pengawasan OJK terhadap 7 bank. Permana memastikan, bahwa Bank Muamalat hingga saat ini tetap beroperasi secara normal. Berdasarkan laporan keuangan per Maret 2020, rasio keuangan Bank Muamalat juga masih sesuai dengan ketentuan regulator. "Saya ingin menyampaikan bahwa saat ini perseroan tetap dalam kondisi yang aman dan nasabah dapat bertransaksi secara normal baik secara online maupun offline. Jadi link berita yang ramai tersebar tersebut sudah out of date dan tidak relevan lagi karena sudah dijelaskan oleh OJK dan BPK secara langsung. Bank Muamalat sendiri juga telah mengeluarkan statement penjelasan pada saat berita itu muncul bulan lalu," ungkap Permana. OJK juga telah mengeluarkan pernyataan di media pada tanggal 8 dan 9 Mei 2020 yang menyatakan bahwa hasil audit BPK tersebut tidak mencerminkan kualitas pengawasan OJK secara keseluruhan dan juga bahwa OJK telah melaksanakan berbagai langkah peningkatan kualitas pengawasan sebagaimana concern dari BPK. Sedangkan BPK juga telah mengeluarkan pernyataan di media bahwa Temuan BPK Sudah Ditindaklanjuti, Nasabah 7 Bank Tak Perlu Khawatir, pada tanggal 18 Mei 2020. Permana menambahkan, institusi perbankan, termasuk Bank Muamalat, merupakan lembaga yang teregulasi yang tunduk dan bernaung di bawah ketentuan beberapa regulator, termasuk diantaranya adalah OJK, Bank Indonesia (BI), Kementerian Keuangan, Dirjen Pajak, dan Kementerian Tenaga Kerja. Direktur Pengembangan Kebijakan Perlindungan Konsumen OJK Anto Prabowo. Foto: IST Sebelumnya, Deputi Komisioner Hubungan Masyarakat dan Logistik OJK Anto Prabowo menilai, dampak dari pandemi Covid-19 mulai memberikan tekanan terhadap sektor jasa keuangan mulai April 2020. Meskipun dari berbagai indikator dan profil risiko, kondisi stabilitas sistem keuangan sampai saat ini tetap terjaga dengan kinerja intermediasi yang positif. Dalam upaya memitigasi dampak pelemahan ekonomi dan menjaga ruang untuk peran intermediasi sektor jasa keuangan, OJK telah mengeluarkan sejumlah kebijakan stimulus lanjutan bagi sektor perbankan. "Kinerja intermediasi industri perbankan per April 2020 tumbuh sejalan dengan perlambatan ekonomi. Kredit perbankan tumbuh sebesar 5,73% secara tahunan (year on year/yoy). Dari sisi penghimpunan dana, dana pihak ketiga (DPK) perbankan tumbuh sebesar 8,08% (yoy)," jelas Anto. Sumber : Investor Daily

Artikel ini telah tayang di Investor.id dengan judul "Perbanas: Kondisi Perbankan Masih Sehat dan Terjaga"

Penulis: Nida Sahara

Read more at: http://brt.st/6CvF

Bisnis.com, JAKARTA – Saham PT Bank Rakyat Indonesia (Persero) Tbk. tercatat menjadi yang paling aktif diperdagangkan oleh investor asing pada perdagangan hari ini, Kamis (28/5/2020).

Berdasarkan data Bursa Efek Indonesia (BEI), harga saham emiten bersandi BBRI tersebut memimpin daftar saham teraktif yang paling diburu oleh investor asing dengan total pembelian saham mencapai sekitar 156,79 juta lembar saham.

Saham berikutnya yang paling diburu oleh investor asing adalah saham PT Bank Permata Tbk. (BNLI) dengan total pembelian saham mencapai sekitar 33,89 juta lembar saham (lihat tabel).

Harga saham BBRI dan BNLI masing-masing ditutup di level Rp2.730 dan Rp1.280 per lembar pada perdagangan hari ini.

Sementara itu, pergerakan Indeks Harga Saham Gabungan (IHSG) ditutup naik tajam 1,61 persen atau 74,63 poin ke level 4.716,18. Sepanjang perdagangan hari ini, indeks bergerak dalam kisaran 4.638,81–4.741,6.

Sebanyak 7 dari 10 sektor pada IHSG ditutup di wilayah positif, dipimpin finansial (+3,92 persen) dan aneka industri (+3,15 persen). Tiga sektor lainnya berakhir di zona merah, dipimpin infrastruktur (-1,3 persen).

Tercatat 195 saham menguat, 196 saham melemah, dan 162 saham berakhir stagnan.

Saham PT Bank Central Asia Tbk. (BBCA) menjadi incaran utama investor asing dengan nilai net buy atau beli bersih Rp499,25 miliar, disusul saham PT Bank Rakyat Indonesia (Persero) Tbk. (BBRI) dengan net buy Rp445,91 miliar.

Investor asing pun mencatat aksi beli bersih (net buy) senilai Rp436,91 miliar. Total nilai transaksi yang terjadi di lantai bursa hari ini mencapai sekitar Rp12,03 triliun dengan volume perdagangan tercatat sekitar 9,55 miliar lembar saham.

Berikut adalah 10 saham teraktif yang diperdagangkan oleh investor asing: |

|---|

Saham | Volume (lembar saham) |

BBRI | 156.797.059 |

BNLI | 33.897.600 |

BMRI | 21.850.022 |

BBCA | 19.086.772 |

APIC | 14.610.400 |

LPKR | 13.010.600 |

CTRA | 11.236.100 |

ANTM | 10.260.300 |

ELSA | 10.031.700 |

ASII | 8.821.564 |

Sumber: BEI

JAKARTA sindonews - PT Bank Maybank Indonesia Tbk atau Maybank Indonesia membukukan laba bersih setelah pajak dan kepentingan non pengendali (PATAMI) naik sebanyak 29,7% menjadi Rp538,2 miliar pada kuartal I-2020. Kenaikan didukung peningkatan pendapatan non bunga (fee based income) dan pengelolaan biaya strategis secara berkelanjutan.

Presiden Direktur Maybank Indonesia Taswin Zakaria mengatakan, pada kuartal I yang berakhir 31 Maret 2020 didukung peningkatan pendapatan non bunga (fee based income) dan pengelolaan biaya strategis secara berkelanjutan (sustained strategic cost management).

"Bank mencatat pertumbuhan pendapatan non bunga (fee based income) sebesar 16,0% menjadi Rp597,6 miliar pada Maret 2020 dibandingkan dengan Rp515,0 miliar pada Maret 2019, terutama didukung oleh peningkatan pendapatan fee Global Market, bancassurance, investasi, dan fee transaksi jaringan elektronik (e-channel," kata Taswin di Jakarta

Sedangkan total pembiayaan Perbankan Syariah Bank per Maret 2020 mencapai sebesar Rp24,4 triliun dibandingkan dengan Rp24,7 triliun tahun lalu. Namun dalam tiga bulan pertama Perbankan Syariah kembali tumbuh dan mencatat pertumbuhan pembiayaan sebesar Rp398,0 miliar mencapai total Rp24,4 triliun.

"Kafalah Perbankan Syariah mulai menunjukkan pertumbuhan yang menjanjikan; jika ditambah portofolio Kafalah, total pembiayaan mencapai Rp25,8 triliun pada Maret 2020," katanya.

Sementara total simpanan nasabah tumbuh sebesar 2,4% atau membukukan peningkatan sebesar Rp599,7 miliar pada tiga bulan pertama 2020. Perbankan Syariah secara berkesinambungan telah memfokuskan pada aktivitas untuk mendapatkan pendanaan yang efisien, dan hal ini telah berhasil mengurangi simpanan berbiaya tinggi serta memperbaiki laba sebelum pajak menjadi sebesar Rp109,1 miliar dan peningkatan Return on Asset (ROA) menjadi 2,08% pada Maret 2020 dibandingkan 1,36% pada Maret 2019.

Total aset Perbankan Syariah per Maret 2020 sebesar Rp31,8 triliun atau 2,6% lebih rendah dibandingkan tahun lalu. Dia melanjutkan Maybank Indonesia berhasil memperkuat profil pendanaan seperti tercermin dari peningkatan rasio CASA dari 31,7% pada Maret 2019 menjadi 37,4% pada Maret 2020 dimana tabungan meningkat sebesar 18,1%.

"Peningkatan CASA juga merupakan hasil dari strategi Bank yang diterapkan sejak semester kedua 2019 untuk mengurangi surplus likuiditas berbiaya tinggi yang dimiliki Bank untuk memitigasi risiko yang tak terduga selama paruh pertama 2019," katanya

Sambung dia, Rasio Kredit terhadap Simpanan/Loan to Deposit (LDR-Bank saja) berada pada tingkat yang sehat sebesar 89,7% sementara Rasio Cakupan Likuiditas/Liquidity Coverage Ratio (LCR-Bank saja) berada pada posisi 154,2% per Maret 2020, jauh melampaui kewajiban minimum sebesar 100%.

"Total kredit turun sebesar 9,5% menjadi Rp122,9 triliun sejalan dengan strategi Bank untuk mengambil langkah konservatif dan menyesuaikan dengan postur serta risk appetite Bank dalam menjaga portofolionya terutama dalam situasi pandemi seperti saat ini," katanya.

Per Maret 2020, kredit Perbankan Global turun 1,7% menjadi Rp35,3 triliun, sementara kredit Community Financial Services (CFS) non-ritel turun 17,5% menjadi Rp46,6 triliun dan kredit CFS Ritel turun 5,6% menjadi Rp41,1 triliun.

Posisi modal Bank tetap kuat dengan Rasio Kecukupan Modal (CAR) sebesar 20,6% pada Maret 2020 dibandingkan dengan 18,7% pada periode yang sama tahun lalu dan total modal Rp26,2 triliun pada Maret 2020 dibandingkan Rp25.9 triliun pada Maret 2019.

🍓

Jakarta, Beritasatu.com- Direktur Utama PT

Bank Rakyat Indonesia (Persero) Tbk (BRI) Sunarso mengklaim, isu likuiditas akibat adanya pemberian keringanan kredit (restrukturisasi) terhadap debitur yang terdampak Covid-19 sejauh ini belum berpengaruh signifikan terhadap portofolio bank dengan laba terbesar tersebut. Hal itu nampak dari

loan to deposit ratio (LDR) BRI yang hingga akhir Maret 2020 sebesar 90,45%.

"Sampai kuartal I sebenarnya diujung Maret baru terganggu, Januari, Februari masih normal. Terasa aktivitas ekonomi menurun di pertengahan Maret kesini. Kalau kinerjanya masih kinclong bagus, karena dampaknya di kuartal I belum kelihatan, paling diujungnya saja," ujarnya dalam konferensi pers virtual, Kamis (14/5/2020).

Meski demikian, ia tak menampik, likuiditas kedepannya akan terganggu seiring tambah besarnya restrukturisasi yang dilakukan. Hingga akhir April 2020 perseroan tercatat telah memberikan relaksasi berupa restrukturisasi pinjaman kepada lebih dari 1,4 juta UMKM total pinjaman mencapai Rp 101 triliun.

"Memang ada masalah likuiditas, tapi antisapatif kita sudah siap. Kami mengharapkan adanya penempatan dana. Mudah-mudahan pemerintah tempatakan dana di bank yang lakukan restrukturisasi. Kita paling banyak memberikan restrukturisasi ke UMKM, mudah-mudahan dapat paling banyak meski tidak sepenuhnya Rp 101 triliun. Kita tanggung rasa sakit sama-sama, kemudian kalau ada restrukturisasi hendaknya saling bantu," ungkap Sunarso.

Dijelaskannya, BRI memiliki berbagai alternatif skema restrukturisasi untuk nasabah pelaku UMKM. Nasabah mikro, kecil dan ritel, apabila mengalami penurunan omzet sampai dengan 30% maka suku bunga diturunkan dan diberikan perpanjangan jangka waktu kredit. Bagi nasabah yang mengalami penurunan omzet antara 30%-50% mendapatkan penundaan pembayaran bunga dan angsuran pokok selama 6 bulan. Sementara itu, untuk debitur yang mengalami penurunan omzet 50%-75% mendapatkan penundaan pembayaran bunga selama 6 bulan dan penundaan angsuran pokok selama 12 bulan. Sedangkan, bagi debitur yang mengalami penurunan omzet di atas 75% mendapatkan penundaan pembayaran bunga selama 12 bulan dan penundaan angsuran pokok selama 12 bulan.

"Dampak restrukturisasi ada dua. Kalau tidak bayar pokok yang berkurang likuiditas. Yang tidak bayar bunga maka yang terpengaruh income," pungkas Sunarso.

Selain itu, BRI juga akan cari sumber dana likuiditas lain dengan fund raising dengan kreditur di luar. Baru-baru ini, BRI raih komitmen pinjaman luar negeri sebesar US$ 1 miliar dengan bunga 1,9% dalam skema club loan dari 10 bank regional Asia, Eropa, dan Amerika. Fasilitas pinjaman tersebut akan digunakan untuk memperkuat struktur liabilities dan meningkatkan net stable funding ratio, menjaga likuiditas valas, dan menyiapkan sumber pendanaan untuk ekspansi kredit.

Pinjaman luar negeri tersebut, dikatakannya memperlihatkan kepercayaan investor asing terhadap BRI dan Indonesia masih cukup tinggi di tengah ketidakpastian global. Terlebih lagi menjadi bukti bahwa Indonesia menjadi salah satu tujuan investasi menarik di dunia.

Sumber: BeritaSatu.com

🍉

KONTAN.CO.ID - JAKARTA. Nilai pinjaman yang harus direstrukturisasi cukup besar Indo Premier Sekuritas menyarankan hold saham PT Bank Rakyat Indonesia Tbk (BBRI). Meski demikian rasio keuangan emiten ini dinilai masih sejalan dengan proyeksi analis Indo Premier Sekuritas, Jovent Muliadi dan Anthony.

Hingga akhir April 2020, nilai pinjaman yang direstrukturisasi karena terdampak Covid-19 mencapai Rp 101 triliun, setara 11% total pinjaman BRI. Nilainya meningkat pesat dibanding restrukturisasi pada Maret 2020 sebesar Rp 15 triliun. Indo Premier Sekuritas memperkirakan, total nilai pinjaman yang direstrukturisasi akan menjadi 25%-50% dari total pinjaman Rp 230 triliun - Rp 460 triliun. "Kalau hitungan kami berada di ujung bawah estimasi ini yakni Rp 210 triliun," tulis Jovent dan Anthony.

BRI dalam kuartal I tahun ini berhasil membukukan laba bersih sebesar Rp 8,2 triliun atau flat dari tahun lalu. Realisasi tersebut menurut Jovent dan Anthony dalam riset Jumat (15/5), memenuhi 38% dari target yang dibikin oleh Indo Premier. Sedangkan berdasarkan konsensus analis, realisasi tersebut sejalan dengan 24% dari target hingga tahun 2020.

Pre-Provision Operating Profit (PPOP) BBRI pada kuartal I tahun ini tumbuh 15% secara tahunan karena pendapatan non bunga yang kuat yakni 8% secara year on year (yoy). Provisi naik sebesar 38% secara yoy dengan biaya kredit atau cost of credit (CoC) 3%.

Biaya kredit ini sejalan dengan target BBRI 3,5% di tahun ini. Dan mendekati perkiraan Indo Premier yang memperkirakan biaya kredit di 3,3%.

Meski demikian, margin bunga bersih alias net interest margin (NIM) BBRI turun menjadi 6,7% di kuartal I-2020 dari 6,9% di kuartal I-2019. Penurunan ini terjadi karena biaya dana bank alias cost of fund (COF) yang tinggi.

NIM di tahun 2020 memang sejalan dengan apa yang diperkirakan manajemen BRI yakni 5,5%. Bahkan lebih rendah dari perkiraan Indo Premier sebesar 6,1%. Penurunan tersebut karena sebagian besar pinjaman direstrukturisasi memiliki bunga yang tinggi.

"Dengan harapan pinjaman yang direstrukturisasi pada Mei hingga seterusnya bukan pinjaman UKM. Kami sepakat dengan manajemen bahwa kontraksi NIM akan makin curam," tulis Jovent dan Anthony dalam riset. Dengan demikian, Indo Premier memangkas asumsi NIM menjadi 5,6% dari asumsi sebelumnya 6,1% di tahun 2020.

Pertumbuhan pinjaman di tahun 2020 tumbuh sebesar 9% secara tahunan dan 3% secara kuartalan. Ini sejalan dengan target BRI yang memperkirakan naik 5% di tahun 2020 jauh lebih kecil dari panduan sebelumnya naik 10% secara tahunan. Meskipun berakhir dengan pertumbuhan yang lebih tinggi karena terjadi keterlambatan pembayaran pokok. "Kami memperkirakan pertumbuhan pinjaman 8% di tahun 2020," tutur analis Indo Premier dalam riset.

Nilai ini menjadi sangat mengejutkan dari pinjaman yang direstrukturisasi dengan ketentuan dapat terjadi selama bertahun-tahun.

Sementara itu, non performing loan (NPL) naik menjadi 2,8% di kuartal I-2020 naik dari kuartal I-2019 sebesar 2,3%. Sedangkan rasio loan to aset di 12,7% pada kuartal I-2020 naik dari 9,9% di kuartal I-2019.

Mengingat nilai pinjaman yang direstrukturisasi sangat mengejutkan, Indo Premier tidak berpikir bahwa provisi dapat sepenuhnya disediakan hanya dalam satu tahun. Karena alasan tersebut, Jovent dan Anthony menyarankan, hold saham BBRI dengan target harga di Rp 2.700 per saham.

Selain NIM, panduan ini sejalan dengan perkiraan atas risiko restrukturisasi. Valuasi ini mencerminkan PBV tahun 2020 sebesar 1,5 kali dan 2,3 kali dalam 10 tahun. Rekomendasi hold juga mencerminkan potensi lebih cepat di semen mikro dari segmen lain. Sedangkan risiko utama adalah tingkat provisi yang lebih tinggi

🍊

Bisnis.com, JAKARTA — Bank Indonesia diprediksi bakal melanjutkan pelonggaran moneter sebagai langkah untuk meredam dampak ekonomi Covid-19, serta menyikapi kinerja ekonomi pada kuartal I/2020 yang cukup terpuruk.

Berdasarkan konsensus Bloomberg, 11 ekonom memprediksi bank sentral akan memangkas BI 7 Day Reverse Rate dari 4,5 persen menjadi 4,25 persen, dan 4 ekonom yang memprediksi BI mempertahankan suku bunga acuan.

Ekonom Bank Permata Josua Pardede memperkirakan Bank Indonesia (BI) memangkas suku bunga sebesar 25 bps ke level 4,25 persen dengan mempertimbangkan beberapa indikator makroekonomi.

Pertama, Inflasi hingga akhir 2020 diperkirakan tetap stabil. Kedua, nilai tukar rupiah dalam jangka pendek yang cenderung stabil dan ketiga, pertumbuhan ekonomi kuartal I/2020 yang rendah.

“Dampak Covid-19 yang cukup signifikan pada kuartal I/2020 mengindikasikan bahwa pertumbuhan ekonomi kuartal II/2020 dan kuartal III/2020 juga masih berpotensi tertekan,” ujarnya, Minggu (17/5/2020).

Kepala Ekonom Bank BNI Ryan Kiryanto mengatakan, bank sentral memiliki opsi terbuka untuk keduanya. Menurutnya, penurunan suku bunga sebesar 25 bps bisa dilakukan karena inflasi yang cukup rendah dan penguatan nilai tukar rupiah.

“Ini bisa menstimulasi pemilik dana untuk berinvestasi dan reinvestasi supaya kegiatan ekonomi bergairah.”

Di sisi lain, BI perlu menahan suku bunga sembari menunggu efektivitas kebijakan yang telah dikucurkan.

Kepala Ekonom Bank Danamon Wisnu Wardhana menjelaskan, BI memiliki ruang untuk memangkas suku bunga acuan, selama stabilitas dalam rekening eksternal tetap terjaga.

“Namun prediksi kami pada bulan ini BI masih menahan [suku bunga],” ujarnya.

Rapat Dewan Gubernur (RDG) BI akan dilakukan pada hari ini 18-19 Mei 2020. Dalam RDG April, BI memutuskan untuk menahan suku bunga. Hal ini dimaksudkan untuk menjaga stabilitas rupiah sekaligus mempertahankan suku bunga yang atraktif bagi investor guna membendung capital outflow.

🍑

Bisnis.com, JAKARTA—Saham empat bank jumbo keok dilepas asing pada Jumat (15/5/2020) padahal pemerintah merilis rangsangan penyelamatan ekonomi berbagai sektor termasuk perbankan.

Tercatat keempat bank jumbo kompak dijual asing pada Jumat (15/5/2020). Adapun, saham Bank BNI mencetak penjualan bersih asing sebesar Rp22,91 miliar. Dengan demikian aksi jual asing terhadap saham berkode BBNI itu mencapai Rp46,36 miliar.

Hal itu pun lantas mengakibatkan harga sahamnya ditutup melemah 5,65 persen dan menggenapkan koreksi secara tahun berjalan menjadi 57,45 persen ke level Rp3.340 per saham.

Lalu, disusul saham Bank Mandiri dengan aksi jual bersih mencapai Rp125,95 miliar jelang akhir pekan. Aksi jual bersih selama sepekan pun genap Rp273,9 miliar.

Walhasil, harga saham berkode BMRI itu terkoreksi 4,81 persen dan menambah koreksi secara tahun berjalan menjadi 51,01 persen ke level Rp3.760 per saham.

Saham Bank BCA mengekor dengan realisasi jual bersih asing sebesar Rp412,27 miliar pada perdagangan terakhir. Aksi tersebut menambah total penjualan saham berkode BBCA oleh asing menjadi Rp919,7 miliar dalam sepekan.

Sebagai imbasnya, harga saham BBCA ditutup terkoreksi 2,74 persen sehingga secara tahun berjalan koreksi menyentuh 28,42 persen ke level Rp23.925 per saham.

Terakhir, Bank BRI mencatatkan jual bersih asing tertinggi secara harian pada perdagangan terakhir dan dalam sepekan. Saham berkode BBRI itu dilepas asing dengan nilai Rp466,11 miliar pada perdagangan jelang akhir pekan sehingga total aksi lepas saham BBRI oleh asing mencapai Rp1,76 triliun dalam sepekan.

Pergerakan harga saham BBRI ditutup melemah 4,68 persen sehingga secara tahun berjalan, harga sahamnya telah terpangkas 49,09 persen ke level Rp2.240 per saham.

Secara total, dalam perdagangan sehari jelang akhir pekan investor asing telah menjual bersih sebesar Rp1,09 triliun. Dengan demikian, secara tahun berjalan, aksi jual bersih oleh asing menyentuh Rp24,92 triliun.

Seperti diketahui, pemerintah telah menetapkan bank pelat merah dan beberapa bank swasta menjadi bank jangkar. Adapun, bank jangkar adalah yang selama ini menjadi supplier pada pasar uang antar bank (PUAB).

Dalam keterangan resmi Bursa Efek Indonesia, Sabtu (16/5/2020), selama sepekan nilai rata-rata transaksi harian naik 10,34 persen menjadi Rp6,401 triliun dibandingkan dengan pekan lalu yaknin Rp5,801 triliun. Sementara itu, rata-rata volume transaksi harian bursa memncapai 5.951 miliar saham, turun 7,46 persen dibandingkan dengan pekan sebelulmnya dengan 6.431 miliar saham.

Sementara itu, Indeks Harga Saham Gabungan (IHSG) dan nilai kapitalisasi pasar selama sepekan turun 1,95 persen. IHSG turun ke 4.507,6 dari sepekan lalu yakni 4.597,43. Bobot penurunan yang sama juga terjadi pada nilai kapitalisasi pasar yakni Rp5.212,72 triliun dari Rp5.316,53 triliun pada pekan lalu.

🍇

KONTAN.CO.ID -JAKARTA. Menutup perdagangan akhir pekan ini, Jumat (15/5), Indeks harga Saham Gabungan (IHSG) ditutup turun tipis 0,14% menjadi di 4.507,6 .

Koreksi IHSG didorong oleh indeks sektor keuangan yang turun 2,67%. Penurunan dipacu harga saham-saham bank kelas kakap yang anjlok. Investor asing masih terus menjual saham-saham perbankan di Tanah Air.

Berdasarkan data RTI, asing misalnya melepas saham PT Bank Rakyat Indonesia Tbk (

BBRI). Tercatat

net sell asing sebesar Rp 466,11 miliar. Dus, saham

BBRI pun turun 4,68% menjadi Rp 2.240 per saham.

Aksi jual oleh investor asing juga terjadi di saham PT Bank Central Asia Tbk

(BBCA). Investor asing tercatat melakukan

net sell sebanyak Rp 412,27 miliar. Harga saham bank swasta terbesar di Indonesia ini pun turun 2,74% menjadi Rp 23.925 per saham.

Asing juga menjual saham PT Bank Mandiri Tbk (BMRI) dengan nilai net sell Rp 125,95 miliar. Saham

BMRI pun ajlok 4,81% menjadi Rp 3.760 per saham.

Saham PT Bank Negara Indonesia Tbk (BBNI) terkoreksi, bahkan paling besar yakni dengan anjlok 5,65% menjadi Rp 3.340 per saham. Net sell asing sebesar Rp 46,36 miliar di bank milik negara ini.

Jika merujuk data yang sama, koreksi saham-saham perbankan sejatinya sudah terjadi sejak beberapa hari perdagangan terakhir.

Kabar bank-bank besar akan menjadi bank jangkar menjadi pemacu utama penjualan saham-saham bank. Berdasarkan Peraturan Pemerintah No 23/2020, bank-bank buku IV berpotensi menjadi bank peserta atau bank jangkar (anchor bank). Kriteria yang ditetapkan pemerintah, 15 bank dengan aset besar serta 51% saham bank dimiliki oleh warga Indonesia atau badan hukum Indonesia bisa menjadi bank jangkar.

Tugas bank jangkar yang akan menjadi penolong bank-bank bermasalah likuiditas karena harus merestrukturisasi kredit bermasalah memacu kekhawatiran.

”Investor khawatir atas risiko yang harus dihadapi oleh bank-bank besar itu,” bisik pengelola dana asing yang berbasis di Singapura kepad kontan.co.id, Jumat (15/5).

Tak mau disebutkan namanya, hedge fund yang berbasis di Singapura itu mengatakan, penunjukan bank jangkar sebagai sumber likuiditas bank yang mengalami masalah likuiditas karena terdampak pandemi corona akan menambah risiko perbankan. "Risiko jika kelak kredit bermasalah yang dijaminkan bank-bank bermasalah ini akan jadi beban anchor bank jika kualiasnya benar-benar jelek," ujar dia.

Boleh jadi lantaran itu pula, Otoritas Jasa Keuangan (OJK) kemudian memberikan penjelaskan skema atas tugas dan keuntungan bank jangkar.

Ketua OJK Wimboh Santoso dalam paparan daring, Jumat (15/5) menyatakan, banyak manfaat yang bisa diterima bank-bank jangkar kelak.

Pertama, pemerintah kelak akan menempatkan dana baru dalam deposito bank peserta atau bank jangkar. Penempatan dana ini memiliki rate sesuai repo rate yang saat ini sebesar 4,5%. Bank jangkar akan mendapat marjin dari rate yang dikenakan ke bank pelaksana atau bank penerima likuiditas.

Jika merujuk rencana program pemulihan ekonomi nasional, alokasi penempatan dana pemerintah di bank jangkar besarnya Rp 35 triliun. Bank pelaksana yang membutuhkan likuiditas nanti akan mengajukan pinjaman likuiditas kepada bank jangkar yang akan meneruskan permohonan tersebut ke pemerintah.

"Bank jangkar bisa meraih pendapatan dari selisih margin antara yang diberikan bunga penempatan dana yang diberikan pemerintah dengan bunga yang diberlakukan sebagai pinjaman kepada bank pelaksana," ujar Wimboh, Jumat (15/05).

Untuk mendapat pinjaman likuiditas, bank bermasalah likuiditas karena melakukan restrukturisasi kredit terdampak corona harus menjaminkan portofolio kreditke bank jangkar. "Jika kelak terjadi gagal bayar oleh bank pelaksana (bank bermasalah), bank jangkar tidak akan menerima risiko karena ada jaminan dari Lembaga Penjamin Simpanan (LPS).

“Apabila bank pelaksana tidak bisa mengembalikan likuiditas yang dipinjam, jalan terakhir akan diproses oleh LPS. Nanti LPS menjamin dana yang ditempatkan di bank peserta,” jelas Wimboh.

Skema ini akan dituangkan dalam aturan teknis yang akan segera terbit.

🍉

KONTAN.CO.ID - JAKARTA. Pemerintah resmi mengumumkan kriteria buat bank peserta dalam rangka pemulihan ekonomi alias bank jangkar. Dalam penelusaran Kontan.co.id, setidaknya ada tujuh calon yang bisa ditetapkan pemerintah.

Mereka adalah empat bank Himbara yaitu PT Bank Rakyat Indonesia Tbk (

BBRI), PT Bank Mandiri Tbk (

BMRI), PT Bank Negara Indonesia Tbk (

BBNI), dan PT Bank Tabungan Negara Tbk (

BBTN). Kemudian, PT Bank Central Asia Tbk (

BBCA), PT Bank Pembangunan Daerah Jawa Barat Tbk (

BJBR), dan PT Bank Mandiri Syariah.

Ketujuh bank ini memiliki kriteria yang ditetapkan sesuai PP 23/2020 tentang Pemulihan Ekonomi Nasional dalam Rangka Mendukung Kebijakan Keuangan Negara untuk penanganan Covid-19: memiliki kepemilikan saham lokal minimum 51%, merupakan kategori bank sehat, dan termasuk dalam 15 bank dengan aset terbesar.

Sementara delapan bank lain yang termasuk dalam kategori 15 bank dengan aset terbesar, kepemilikan lokalnya kurang dari 51%. Adapun dari tujuh kandidat, cuma anggota Himbara dan BCA yang jadi calon kuat.

Bank BJB saat ini tengah merampungkan rencana penggabungan usaha dengan PT Bank Pembangunan Daerah Banten Tbk (

BEKS). Presiden Joko Widodo pun sudah meminta Bank BJB membantu likuiditas Bank Banten. Sementara Bank Mandiri Syariah merupakan entitas anak dari Bank Mandiri.

Sumber Kontan sebelumnya menyebut setidaknya kini memang sudah ada tiga bank yang ditetapkan, BRI untuk segmen UMKM, kemudian Bank Mandiri dan BCA untuk debitur perusahaan badan usaha milik negara (BUMN), dan kredit komersial.

Namun mereka masih enggan mengonfirmasikan ini kepada Kontan.co.id. “Petunjuk pelaksanaannya belum resmi, jangan komentar dulu sebelum pasti,” kata Presiden Direktur BCA Jahja Setiatmadja.

Sementara dalam diskusi bersama Kompas Group, Senin (11/5) kemarin Direktur Utama Bank Mandiri Royke Tumilaar telah mengakui perseroan memang akan ditunjuk sebagai salah satu bank jangkar.

“Kami berharap likuiditasnya benar-benar dari pemerintah. Karena kami bank besar ini termasuk bank sistemik yang juga harus menjaga likuiditas agar operasional tidak terganggu,” katanya.

Dalam beleidnya, bank jangkar memang akan menampung penempatan dana dari pemerintah dalam bentuk simpanan dana pihak ketiga (DPK). Dana tersebut kelak akan disalurkan kepada bank lain yang menjadi peserta program pemulihan ekonomi nasional menghadapi Covid-19.

Sedangkan bank pelaksanaan atau bank yang dapat memanfaatkan dana likuiditas tersebut diwajibkan juga memiliki kategori sehat, dan memiliki surat berharga negara yang belum direpo maksimum 6% dari total DPK.

Ketua Dewan Komisioner Otoritas Jasa Keuangan (OJK) Wimboh Santoso dalam konferensi pers daring bersama Komite Stabilitas Sistem Keuangan (KSSK), kemarin juga menjelaskan dana yang disalurkan dapat menjadi bantalan likuiditas bagi bank yang menyelenggarakan restrukturisasi kepada debitur terimbas Covid-19.

Adapun dari draf Rapat Kerja KSSK dengan Komisi XI DPR yang dihimpun Kontan.co.id, pemerintah telah menyiapkan dana Rp 35 triliun untuk ditempatkan kepada bank jangkar.

Direktur Anugerah Mega Investama Hans Kwee menilai skema bank jangkar memang bakal membantu likuiditas, baik buat bank jangkar sendiri, maupun bank pelaksana. Terutama guna menyeimbangkan neraca keuangan bank saat masa pandemi.

“Di tengah maraknya restrukturisasi, pendapatan bank memang pasti akan menurun. Sementara mereka tetap harus bayar bunga simpanan nasabah. Tambahan likuiditas pasti akan sangat berguna,” katanya kepada Kontan.co.id.

Meski demikian, Hans bilang skema tersebut sejatinya belum cukup untuk membantu pemulihan ekonomi. Perlu ada stimulus langsung kepada pelaku usaha. Ia mencontohkan bagaimana Amerika Serikat memberikan bantuan likuiditas bagi maskapai-maskapai penerbangan.

“Tapi ini juga sulit buat pemerintah yang tidak memiliki data terhadap sektor riil. Belum lagi 57% sektor riil juga didominasi oleh sektor informal yang tidak terakses bank,” sambung Hans.

🍓

JAKARTA – Sebanyak 15 bank dengan aset terbesar ditetapkan sebagai bank peserta yang berfungsi menjadi penyangga dana likuiditas. Bank peserta berfungsi menyediakan dana penyangga likuiditas bagi bank pelaksana yang membutuhkan dana untuk restrukturisasi kredit atau pembiayaan, atau memberikan tambahan kredit dan pembiayaan modal kerja. Demikian salah satu substansi penting yang diatur dalam Peraturan Pemerintah No 23 Tahun 2020 tentang Pelaksanaan Program Pemulihan Ekonomi Nasional dalam Rangka Mendukung Kebijakan Keuangan Negara untuk Penanganan Pandemi Covid-19 dan/atau Menghadapi Ancaman yang Membahayakan Perekonomian Nasional dan/atau Stabilitas Sistem Keuangan serta Penyelamatan Ekonomi Nasional. Ini merupakan pelaksanaan pasal 11 Peraturan Pemerintah Pengganti Undang-Undang Nomor 1 Tahun 2O2O tentang Kebijakan Keuangan Negara dan Stabilitas Sistem Keuangan untuk Penanganan Pandemi Covid-19. PP tentang Program Pemulihan Ekonomi Nasional (PEN) tersebut ditandatangani Presiden Joko Widodo pada 9 Mei dan diundangkan oleh Menteri Hukum dan HAM Yasonna H Laoly pada Senin (11/5/2020). Dalam program Pemulihan Ekonomi Nasional ini, pemerintah bisa menempatkan dana di perbankan. Penempatan dana ditujukan untuk memberikan dukungan likuiditas kepada perbankan yang melakukan restrukturisasi kredit/pembiayaan dan/atau memberikan tambahan kredit modal kerja. Penempatan dana dilakukan kepada bank peserta. Bank peserta merupakan bank umum yang berbadan hukum Indonesia, beroperasi di wilayah Indonesia, dan paling sedikit 51% saham dimiliki oleh warga negara Indonesia (WNI) dan badan hukum Indonesia. Bank peserta harus merupakan bank kategori sehat berdasarkan penilaian tingkat kesehatan bank oleh OJK dan termasuk dalam kategori 15 bank beraset terbesar. Bank peserta ditetapkan oleh Menteri Keuangan berdasarkan informasi Ketua Dewan Komisioner OJK. Bank peserta berfungsi menyediakan dana penyangga likuiditas bagi bank pelaksana yang membutuhkan dana penyangga likuiditas setelah melakukan restrukturisasi kredit atau pembiayaan, atau memberikan tambahan kredit dan pembiayaan modal kerja. Termasuk memberikan tambahan kredit/pembiayaan bagi Bank Perkreditan Rakyat (BPR) atau BPR Syariah dan perusahaan pembiayaan yang melakukan restrukturisasi kredit/pembiayaan. Bank peserta yang bertindak sebagai bank pelaksana menerima dana penyangga likuiditas dari penempatan dana pemerintah. Bank pelaksana harus memiliki kriteria sebagai bank kategori sehat berdasarkan penilaian tingkat kesehatan bank oleh OJK, memiliki SBN, Sertifikat Deposito Bank lndonesia, Sertifikat Bank Indonesia, Sukuk Bank Indonesia, dan Sertifikat Bank Indonesia Syariah yang belum direpokan tidak lebih dari 6% dari dana pihak ketiga. Jika bank peserta mengalami permasalahan dan diserahkan penanganannya kepada LPS, maka LPS mengutamakan pengembalian dana pemerintah. Sumber : Investor Daily

Artikel ini telah tayang di Investor.id dengan judul "15 Bank Beraset Terbesar Jadi Penyangga Likuiditas"

Penulis: Hari Gunarto

Read more at: http://brt.st/6zJt

🍊

TEMPO.CO,

Jakarta - PT

Bank Rakyat Indonesia (Persero) Tbk. memberikan pinjaman dalam jumlah besar kepada PT

Garuda Indonesia (Persero) Tbk. Total fasilitas pinjaman yang didapat Garuda Indonesia senilai Rp5,74 triliun.

"Perjanjian pinjaman tersebut ditekan pada 30 April 2020," dikutip berdasarkan keterbukaan informasi yang dilansir Garuda Indonesia, Selasa malam 5 Mei 2020. Ada tiga jenis fasilitas yang diberikan BRI kepada Garuda Indonesia.

Pertama,

BRI memberikan fasilitas pinjaman jangka pendek sebanyak-banyaknya US$50 juta dolar AS atau setara Rp754 miliar (Kurs Rp15.088).

Pinjaman jangka pendek ini akan jatuh tempo pada 21 Desember 2020. Atas pinjaman tersebut, Garuda Indonesia dikenakan bunga London Interbank Offered Rate (LIBOR) 1 bulan ditambah 2,85 persen (per tahun).

Kedua, Garuda Indonesia mendapat fasilitas penangguhan jaminan impor, fasilitas modal kerja impor, dan fasilitas jangka pendek kedua dengan jangka waktu 30 April 2020 hingga 21 Desember 2020.

Fasilitas ini memiliki limit sebanyak Rp2 triliun, termasuk Rp1 triliun yang bisa digunakan oleh PT Citilink Indonesia, anak usaha Garuda. Fasilitas yang termasuk dalam ketentuan modal kerja impor ini memiliki tingkat suku bunga 9 persen hingga 10,75 persen, tergantung jenis fasilitas.

Ketiga, emiten bersandi saham GIAA itu juga mendapat fasilitas bank garansi atau stand by letter of credit sebesar US$200 juta dolar AS atau setara Rp3,01 triliun. Untuk diketahui, fasilitas ini diberikan dalam denominasi rupiah yang nilainya setara US$200 juta dolar AS.

Direktur Keuangan Garuda Indonesia Fuad Rizal mengatakan pinjaman dari BRI digunakan untuk modal kerja perseroan dan anak usaha untuk menjaga kelancaran penyediaan jasa dan operasional penerbangan di tengah pandemi virus corona (Covid-19).

"Pandemi telah berpengaruh terhadap penutupan rute penerbangan dan penurunan permintaan pasar penerbangan seiring dengan anjuran kewaspadaan dari berbagai negara untuk membatasi bepergian," tulisnya dalam keterbukaan informasi di Bursa Efek Indonesia.

Sebelumnya, Garuda Indonesia sudah melakukan penjajakan dengan sejumlah perbankan untuk mendapat dana segar guna melunasi pinjaman jangka pendek yang akan jatuh tempo pada tahun ini.

Direktur Utama Garuda Indonesia Irfan Setiaputra menegaskan pihaknya masih mengkaji sejumlah opsi untuk pembayaran utang jangka pendek, baik pinjaman bank maupun utang obligasi. Menurutnya, sejauh ini semua opsi masih terbuka.

Semua opsi masih kami buka peluang diskusinya, [opsinya] kan biasa, bisa pelunasan maupun perpanjangan. Sama saja [untuk pinjaman bank dan obligasi],” ujarnya kepada Bisnis.

Untuk diketahui, GIAA memiliki liabilitas jangka pendek yang cukup besar per akhir 2019, totalnya mencapai US$3,25 miliar. Kewajiban jangka pendek itu mendominasi total liabilitas perseroan yang mencapai US$3,73 miliar.

Dari jumlah tersebut, sebanyak US$984,85 juta di antaranya merupakan pinjaman bank.

Pinjaman ini terdiri dari pinjaman bank terafiliasi sebanyak US$540,09 juta dan US$444,75 juta kepada bank pihak ketiga.

KONTAN.CO.ID - JAKARTA. Kementerian Keuangan (Kemenkeu) merilis aturan baru rerkait pemberian bantuan pinjaman likuiditas kepada Lembaga Penjamin Simpanan (LPS) dalam menangani bank gagal.

Melalui Peraturan Menteri Keuangan (PMK) 38/PMK.02/2020 tentang Pelaksanaan Kebijakan Keuangan untuk Penanganan Pandemi Covid-19 dan atau Menghadapi Ancaman yang Membahayakan Perekonomian Nasional dan atau Stabilitas Sistem Keuangan dan PMK 33/PMK.010/2020 tentang Tata Cara Pemberian Pinjaman Dari Pemerintah Kepada Lembaga Penjaminan Simpanan.

Dalam PMK 38, Menkeu Sri Mulyani menjelaskan bahwa pinjaman yang dimaksud bisa diberikan apabila LPS diperkirakan mengalami kesulitan likuiditas dalam menangani bank gagal.

Apalagi, hal tersebut juga berkaitan dengan kebijakan negara dalam menanggapi dampak negatif dari Covid-19 terhadap perekonomian domestik.

Menurut Ricky Vinando, Praktisi Hukum Universitas Jayabaya justru menyayangkan aturan tersebut, pasalnya mengindikasikan pemerintah justru ingin mengutamakan bailout ketimbang bailin bank jika ada bank gagal atau bank sakit selama pandemi corona.

"Sangat jelas bahwa pemerintah lebih memilih kebijakan bailout daripada bail-in. Padahal harusnya bail in bukan bailout. Karena kalau bailout, uang negara akan keluar lagi, risiko atau potensi terulangnya kasus BLBI dan Bank Century jilid 2 , besar sekali," ujarnya dalam keterangan resmi, Senin (27/4).

Ia juga bilang bahwa publik tentu masih ingat kasus BLBI dan Bank Century yang terjadi karena likuiditas bank-bank yang bermasalah, lalu disuntik likuiditas melalui Bank Indonesia saat itu. Imbasnya, sampai ada yang masuk penjara, sehingga Ia meminta pemerintah jangan sampai mengulang lagi hal tersebut.

Baca Juga: Sri Mulyani siap menerima bantuan dari IsDB

''Kasus Century saat itu diambil alih LPS karena di bailout oleh Bank Indonesia, nantinya bila ada bank yang di bailout selama pandemi corona, bank tersebut pasti akan diambil alih oleh LPS , pemilik bank akan kehilangan bank nya seperti Robert Tantular kehilangan Bank Century,” tambahnya.

Jika LPS sudah mengambil alih sebuah Bank, maka LPS akan menjual bank yang diambil alihnya tadi, seperti kasus Bank Mutiara yang dulu bernama Bank Century, lalu saat dijual LPS, namanya Bank Mutiara lalu diganti nama oleh pembeli bank, menjadi Bank J-Trust Indonesia.

"Padahal sudah ada aturan yang mewajibkan dan mengutamakan pemilik bank atau manajemen bank melakukan bail in jika banknya tidak sehat atau sakit ya bisa dibilang mengarah ke gagal lah, dan itu ditandatangani oleh Presiden Jokowi, aturan ini keluar pada 2016, kalau pemilik bank gagal atau tidak berhasil menyelamatkan bank nya , baru lah bailout oleh negara, jadi bailout itu upaya paling terakhir, bail in paling utama," lanjutnya.

Namun dengan terbitnya Peraturan Menteri Keuangan Nomor. 33 /PMK010/2020 memberikan sinyal yang sangat kuat bahwa bailout bank bisa dilakukan jika ada bank sakit di tengah pandemi corona.

''Dalam kondisi begini Bank BUKU I dan BUKU II pasti susah di modal. Bila nanti ada Bank BUKU I dan BUKU II yang di bailout, kepemilikannya bisa beralih ke negara karena ada uang negara yang dipakai untuk menyelamatkan bank,'' tutupnya.

Jakarta detik-

PT Bank Rakyat Indonesia (Persero) Tbk telah menyusun dan mengimplementasikan berbagai strategi berkelanjutan agar tetap tumbuh di tengah kondisi pandemi COVID-19. Adapun strategi yang telah disusun oleh Bank BRI salah satunya terkait pengelolaan likuiditas perusahaan.

Direktur Keuangan Bank BRI Haru Koesmahargyo mengungkapkan, perseroan berupaya menjaga likuiditas dalam kondisi ideal, di mana hal tersebut tercermin dari rasio Liquidity Coverage Ratio BRI (LCR) pada Maret 2020 berada di angka ±230%.

"Angka tersebut masih di atas ketentuan OJK yang menetapkan bahwa LCR Bank minimal dijaga sebesar 100," ujarnya dalam keterangan tertulis, Senin (21/4/2020).

Haru menjelaskan, BRI akan mendapatkan tambahan likuiditas hingga Rp 17 triliun setelah Bank Indonesia menurunkan Giro Wajib Minimum (GWM) sebesar 200 bps untuk Bank Umum Konvensional per tanggal 1 Mei 2020.

"Penambahan ini tentunya akan memperkuat kecukupan likuiditas BRI di tengah kondisi yang menantang," paparnya.

BRI tetap aktif dalam mencari sumber likuiditas lainnya untuk diversifikasi pendanaan baik melalui penghimpunan Dana Pihak Ketiga (DPK) dan Non DPK.

"BRI dapat melakukan akses funding Non DPK jangka pendek seperti repo dan pinjaman antar bank, sementara itu untuk jangka panjang penerbitan obligasi dan pinjaman dapat menjadi pilihan namun tetap dengan memperhatikan biaya yang efisien," pungkasnya.

Pada 12 April yang lalu, perseroan telah membayarkan Obligasi Berkelanjutan II Bank BRI TAHAP II TAHUN 2017 SERI B dengan kupon 8.1% yang jatuh tempo sebesar Rp 1,74 T pada 12 April 2020, dimana likuiditas untuk pembayaran Obligasi tersebut bersumber dari aset likuid BRI (HQLA).

(prf/ega)

🍊

JAKARTA sindonews- Komite Basel untuk Pengawasan Perbankan (Basel Committee on Banking Supervision/BCBS) yang bermarkas di Swiss, menetapkan hasil penilaian Program Penilaian Konsistensi Peraturan (RCAP/Regulatory Consistency Assessment Program) terhadap regulasi sektor perbankan di Indonesia dengan nilai Compliant (C) untuk kerangka NSFR (Net Stable Funding Ratio) dan Large Exposures (LEx).

Penilaian tersebut merupakan peraihan tertinggi yang dapat diberikan kepada negara yang menjalani RCAP. Nilai tertinggi ini merupakan bukti Indonesia dapat mengimplementasikan standar perbankan internasional, dengan tetap memperhatikan best fit standar tersebut dengan kepentingan nasional.

Untuk kerangka LEx, Indonesia berhasil mempertahankan argumen bahwa pemberian kredit bank dengan pola kemitraan inti-plasma dengan skema perusahaan inti menjamin kredit kepada plasma dapat dikecualikan dari penggolongan kelompok peminjam.

Pengecualian tersebut penting bagi perekonomian nasional karena dapat mempermudah akses petani ke sumber pembiayaan.

"Hasil tersebut membuktikan bahwa regulasi perbankan Indonesia telah sesuai standar perbankan internasional yang berlaku, sehingga diharapkan dapat meningkatkan kepercayaan masyarakat terhadap operasional perbankan di Indonesia," ujar Deputi Komisioner Humas dan Logistik Otoritas Jasa Keuangan, Anto Prabowo di Jakarta, Sabtu (18/4/2020).

Anto melanjutkan hasil itu memberikan kemudahan bagi perbankan Indonesia dalam mengembangkan aktivitasnya maupun dalam bertransaksi secara lintas batas, serta meningkatkan kepercayaan stakeholders, termasuk kepada investor dalam bertransaksi dengan perbankan Indonesia.

Karena terjamin keamanannya dalam melakukan kegiatan operasional yang sesuai dengan prinsip kehati-hatian yang sejalan dengan standar perbankan internasional yang berlaku.

"RCAP dilakukan terhadap seluruh negara anggota BCBS (28 yurisdiksi), termasuk Indonesia. RCAP merupakan proses penilaian yang dilakukan oleh BCBS yang dimaksudkan untuk melihat konsistensi regulasi perbankan yang dikeluarkan oleh otoritas suatu negara dengan standar perbankan internasional yang diterbitkan oleh BCBS," pungkasnya.

Sebelumnya, tahun 2016, Indonesia telah menyelesaikan RCAP untuk peraturan terkait permodalan (capital) dan Liquidity Coverage Ratio (LCR) dan memperoleh nilai Compliant (C) untuk RCAP LCR dan Largely Compliant (LC) untuk RCAP Capital.

Hasil RCAP Indonesia tersebut diperoleh dengan perjuangan yang tidak mudah. Persiapan RCAP telah dilakukan sejak tahun 2018, dimulai dengan self-assessment yang bertujuan untuk mengidentifikasi gaps antara kerangka Basel dengan ketentuan yang berlaku. Hasil self-assessment kemudian disampaikan kepada BCBS sebagai acuan untuk pelaksanaan asesmen dengan asesor RCAP.

Dari hasil asesmen tersebut, Indonesia harus melakukan penyempurnaan terhadap Peraturan OJK No.32/POJK.03/2018 tentang Batas Maksimum Pemberian Kredit dan Penyediaan Dana Besar agar sejalan dengan standar internasional.

Dengan telah ditetapkannya penilaian RCAP Indonesia, maka regulasi perbankan Indonesia terkait NSFR dan LEx telah sejajar dengan negara-negara anggota BCBS lainnya, seperti Australia dan Republik Rakyat China.

🍓

KONTAN.CO.ID - JAKARTA. Indeks Harga Saham Gabungan (IHSG) anjlok 145,30 poin atau 3,14% ke level 4.480,61 pada penutupan perdagangan Kamis (16/4). Penurunan IHSG ini diiringi oleh net sell atau jual bersih asing sebesar Rp 1,19 triliun di seluruh pasar.

Mengutip data RTI, investor asing mengobral saham-saham

big caps yang menjadi penggerak IHSG di BEI selama ini. Bank Rakyat Indonesia (

BBRI) menjadi saham yang paling banyak dilepas asing dengan nilai Rp 464,69 miliar, sementara Bank Central Asia (

BBCA) ada di urutan kedua dengan mencatat

net sell Rp 318,21 miliar.

Analis Henan Putihrai Sekuritas Liza Camelia menilai, tertekannya saham perbankan bukan sesuatu yang mengherankan di tengah kondisi ekonomi yang sedang lesu. Faktor utamanya adalah peningkatan penderita corona di Indonesia masih sangat pesat.

Guna menanggapi pandemi Covid-19, OJK mengeluarkan kebijakan relaksasi dalam POJK Nomor 11/POJK/03/2020 kepada perusahaan pembiayaan. Kebijakan ini sudah mulai diterapkan oleh perbankan. Liza bilang, salah satu bank yang telah menerapkan relaksasi ini adalah BBCA.

Manajemen BBCA mengaku, jumlah debitur yang mengajukan relaksasi kredit terus bertambah setiap harinya, apalagi dengan kemudahan melalui telepon. Liza menambahkan, dampak dari relaksasi kredit ini diprediksi dapat memberatkan kredit perbankan dan berakibat pada peningkatan NPL dan penurunan laba perusahaan.

Terlebih, BI juga menurunkan proyeksi penyaluran kredit menjadi hanya sebesar 6%-8% di tahun 2020. Perlambatan penyaluran kredit akan menghambat kinerja bank karena bank akan kesulitan menyalurkan kredit, padahal bunga kredit merupakan sumber utama pendapatan bank. “Sehingga secara keseluruhan saham perbankan masih akan tertekan,” kata Liza kepada Kontan.co.id, Kamis (16/4).

Dalam riset pada Rabu (15/4), Analis CLSA Sekuritas, Sarina Lesmina dan Handy Noverdanius mengungkapkan, perbankan mulai melakukan restrukturisasi sebagai mitigasi risiko untuk antisipasi dampak dari penyebaran Covid-19.

CLSA memprediksi, perbankan akan kembali pulih apabila pemerintah dapat menahan penyebaran Covid-19 dengan cepat. Saat ini memang saham-saham perbankan diperdagangkan dengan valuasi yang murah. Di tengah kondisi sekarang ini, Sarina menjagokan saham-saham bank yang memiliki kapitaliasasi pasar terbesar seperti

BMRI,

BBCA, dan

BBRI.

Sementara itu, Head of Research Analyst FAC Sekuritas Wisnu Prambudi Wibowo melihat saham perbankan seperti

BBCA,

BBRI,

BBNI, dan

BMRI masih menarik karena mereka punya struktur modal yang baik, rajin membagi dividen, serta memiliki historis kinerja yang apik.

🍇

KONTAN.CO.ID - JAKARTA. Sejumlah saham perbankan di Bursa Efek Indonesia (BEI) kompak terkoreksi dan semakin tertekan pada perdagangan Kamis (16/4).

Saham Bank Rakyat Indonesia (Persero) Tbk (BBRI) melemah hingga 5,43% ke harga 2610 per saham, kemudian Bank Central Asia (BBCA) juga minus 4,47% ke level 26200, Bank Mandiri (BMRI) terkoreksi 4,31% menjadi 4210, dan Bank Negara Indonesia Tbk (BBNI) anjlok 5,24% ke harga 3.380.

Analis Henan Putihrai Sekuritas Liza Camelia mengatakan, secara tren memang investor asing terus menjual saham sektor perbankan. Ia menilai, saham perbankan bukan merupakan sektor yang favorable untuk dikoleksi di tengah kondisi ekonomi yang lesu, serta belum menunjukkan tanda-tanda pemulihan yang signifikan.

Baca Juga: Ini 10 saham net sell terbesar asing pada perdagangan Kamis 16 April 2020

Sentimen yang membuat saham perbankan mengalami tekanan jual cukup besar karena investor khawatir akan potensi Non Performing Loan (NPL) yang meningkat akibat relaksasi kredit yang diberikan oleh Otoritas Jasa Keuangan kepada bisnis yang terdampak baik secara langsung atau tidak langsung oleh Covid-19.

Apabila dilihat dari proporsinya, Liza merinci, kredit Usaha Mikro, Kecil, dan Menengah (UMKM) BBCA hanya sekitar 15,04% pada tahun 2019. Adapun, BBRI memiliki porsi penyaluran kredit UMKM mayoritas atau mencapai 61,4%, dan BBNI menyalurkan kredit ke UMKM sebesar 26,7%.

Lebih lanjut, ia menjelaskan, tingkat risiko dan dampak dari kebijakan relaksasi kredit bisa dilihat dari porsi penyaluran kredit masing-masing perbankan. “Ini menandakan bahwa tingkat risiko dan dampak dari kebijakan relaksasi kredit pada BBCA tidak akan sebesar pada BBNI maupun BBRI,” ujarnya pada Kontan, Kamis (16/4).

Baca Juga: Ini delapan saham net buy terbesar asing pada perdagangan Kamis 16 April 2020

Penyebaran Covid-19 yang masih terus berlanjut dan semakin memburuk masih menjadi pemberat bagi saham-saham bank sehingga investor asing juga melepas kepemilikannya.

Berdasarkan data dari RTI, hari ini BBRI menjadi saham yang paling banyak dilepas asing dengan nilai Rp 464,69 miliar. Sementara itu, saham BBCA berada di posisi kedua yang mencatat net sell sebesar Rp 318,21 miliar.

Head of Research Analyst FAC Sekuritas Wisnu Prambudi Wibowo menilai, salah satu faktor yang membuat asing hengkang karena hari ini diperberat dengan rilis data Survei Perbankan Bank Indonesia.

Yang mana, dalam rilis data tersebut mengindikasikan pertumbuhan triwulanan kredit baru melambat pada triwulan I-2020.

Hal itu tercermin dari saldo bersih tertimbang (SBT) permintaan kredit baru pada triwulan I-2020 sebesar 23,7%, lebih rendah dibandingkan 57,8% pada triwulan I-2019.

Baca Juga: Laba Aneka Tambang (ANTM) turun dalam, begini rekomendasi analis

Wisnu tak dapat menghitung sampai kapan tekanan yang akan dialami oleh perbankan, paling tidak, perbankan akan kembali bangkit setelah pandemic Covid-19 ini berakhir.

Di lain sisi, ia berpendapat, Pemerintah sudah meluncurkan kebijakan-kebijakan relaksasi untuk meminimalisir dampak negatif dari Covid-19 terhadap kondisi ekonomi.

“Misalnya dengan menggratiskan pajak UMKM selama 6 bulan ke depan, diharapkan dapat tetap bertahan,” tambahnya.

Baca Juga: Berikut lima saham top leader dan top laggard IHSG sejak awal tahun

Wisnu menjagokan saham-saham seperti BBCA, BBRI, BBNI, dan BMRI. Menurutnya, saham-saham ini masih menarik karena mereka punya struktur modal yang baik, rajin membagi dividen, serta memiliki historical kinerja yang apik. Yang terang, perbankan bakal menjadi sektor pertama yang bangkit Ketika ekonomi membaik.

🍉

Nilai tukar rupiah dibuka stagnan di level Rp 15.645 per dolar AS pada perdagangan di pasar spot pagi ini. Namun, rupiah berpotensi menguat setelah penambahan injeksi likuiditas oleh Bank Indonesia (BI). Adapun mayoritas mata uang Asia menguat pagi ini. Mengutip Bloomberg, yen Jepang naik 0,16%, dolar Singapura 0,03%, dolar Taiwan 0,21%, won Korea Selatan 0,32% dan peso Filipina 0,04%. Kemudian, yuan Tiongkok juga menguat 0,03% diikuti rupee India 0,02%, ringgit Malaysia 0,15%, dan baht Thailand 0,02%. Hanya dolar Hong Kong yang terpantau melemah tipis 0,02% terhadap dolar AS.

(Baca: BI Suntik Lagi Likuiditas ke Perbankan Rp 117 T Lewat Penurunan GWM)

Ekonom Permata Bank Josua Pardede mengatakan, upaya BI dalam menerapkan beberapa kebijakan baru seperti menambah suntikan likuiditas atau quantitative easing mampu mendorong masuknya valuta asing dan aliran modal (capital inflow). "Ini berkontribusi positif terhadap pergerakan nilai tukar rupiah dan pasar keuangan domestik," kata Josua kepada katadata.co.id, Rabu (15/4). BI kembali menurunkan giro wajib minimum dan membebaskan kewajiban tambahan giro terkait pemenuhan Rasio Intermediasi Makroprudensial atau RIM perbankan. Dengan kebijakan baru tersebut, likuiditas perbankan akan bertambah sekitar Rp 117 triliun. Tambahan likuiditas tersebut terdiri atas Rp 102 triliun yang berasal dari penurunan GWM dan Rp 15,8 triliun dari pembebasan ketentuan RIM. (Baca: BI Diprediksi Tahan Bunga Acuan demi Jaga Rupiah ) Selain sentimen dari dalam negeri, Josua mengungkapkan sentimen di pasar saham Amerika Serikat tadi malam juga cukup positif. "Sehingga adanya sentimen tersebut akan membatasi potensi pelemahan rupiah," ujar dia. Sedangkan terkait potensi penurunan surplus neraca perdagangan, dia memperkirakan tak akan berdampak signifikan terhadap pergerakan rupiah. Dengan sejumlah sentimen tersebut, dia pun memperkirakan kurs rupiah terhadap dolar pagi ini akan bergerak di rentang Rp 15.500 - 15.700 per dolar AS.

Artikel ini telah tayang di Katadata.co.id dengan judul "Pasar Respons Positif Tambahan Likuiditas BI, Rupiah Dibuka Stagnan" , https://katadata.co.id/berita/2020/04/15/pasar-respons-positif-tambahan-likuiditas-bi-rupiah-dibuka-stagnan

Penulis: Agatha Olivia Victoria

Editor: Ekarina

🍈

JAKARTA, investor.id -- PT

Bank Rakyat Indonesia (Persero) Tbk (BRI) bergerak cepat mengimplementasikan kebijakan POJK Nomor 11/POJK.03/2020 tentang stimulus perekonomian nasional sebagai kebijakan countercyclical dampak penyebaran Covid-19. Perseroan menyiapkan empat skema dalam memetakan usaha nasabah untuk dilakukan restrukturisasi pada pelaku usaha mikro, kecil, dan menengah (UMKM).

Direktur Utama BRI Sunarso mengatakan, skema pertama yakni bagi nasabah UMKM yang mengalami penurunan omzet hingga 30% dilakukan restrukturisasi biasa, yakni penurunan bunga dan penundaan angsuran. Skema kedua, untuk nasabah UMKM yang mengalami penurunan omzet penjualan antara 30-50% maka akan dilakukan penundaan angsuran pokok, tetapi bunga diturunkan dan tetap dibayarkan.

"Bila penurunan omzet mencapai 50-75% skema ketiga yaitu baik bunga maupun pokok ditunda selama 6 bulan dan tidak perlu dibayarkan dahulu. Skema terakhir, bila omzet menurun lebih dari 75% baik bunga maupun pokoknya ditunda pembayarannya selama 1 tahun," jelas Sunarso, Senin (13/4).

Sunarso mengungkapkan, skema yang diberikan oleh BRI, dalam pelaksanaannya perseroan sudah menyediakan formulir secara online agar diisi oleh nasabah dan bisa diajukan oleh nasabah supaya memudahkan. Nasabah bisa mengisi dan mengajukan penurunan omzetnya pada skema ke berapa, selanjutnya menyerahkan kepada bank untuk melakukan penilaian terhadap kondisi usaha dan menetapkan skema yang cocok.

Hingga saat ini sudah banyak pelaku UMKM yang mengajukan relaksasi. Meski demikian kebijakan merelaksasi kredit akan dijalankan BRI sesuai dengan ketentuan. "Tercatat mulai dari 16 Maret hingga 31 Maret 2020 BRI telah melakukan restrukturisasi terhadap lebih dari 134 ribu pelaku UMKM dengan portofolio Rp 14,9 triliun," ucap dia. Sunarso juga menegaskan bahwa BRI sudah jelas berkomitmen untuk mengimplementasikan kebijakan pemerintah dan implementasinya menjadi domain bank untuk melakukan penilaian terlebih dahulu. "Oleh karena itu mohon kiranya masyarakat juga tahu dan terinformasi bahwa kami sudah melakukan pemetaan dan kriterianya maka kemudian tidak semuanya serta merta dibebaskan (pembayaran). Tergantung, kalau sejatinya masih mampu kenapa minta pembebasan dan tolong yang masih mampu bisa membantu yang lain yang benar-benar tidak mampu, sehingga anggaran yang digunakan benar-benar bisa terpakai untuk yang berhak," tutur Sunarso.

Artikel ini telah tayang di Investor.id dengan judul "BRI Siapkan Empat Skema Restrukturisasi Kredit"

Penulis: Nida Sahara

Read more at: https://investor.id/finance/bri-siapkan-empat-skema-restrukturisasi-kredit

🍉

TRIBUNMANADO.CO.ID, JAKARTA - Di tengah pandemi virus corona (Covid-19), ada dua sektor yang menopang

bisnis perbankan.

Hal ini diungkapkan oleh Ekonom Senior Indef Aviliani.

Aviliani menjelaskan, dengan kondisi ekonomi saat ini, pertama yang disorot adalah permintaan terhadap barang dan jasa itu menurun.

"Tapi, ada juga yang sektor yang meningkat sebenarnya adalah sektor kesehatan. Kemudian sektor yang berkaitan dengan pangan itu naik karena orang konsumsinya itu double, kemudian membeli vitamin begitu banyak," ujarnya saat teleconference di Jakarta, kemarin petang.

Sementara, ia menyampaikan, ada usaha yang mengalami penurunan, namun tidak signifikan yakni sektor pengangkutan barang.

"Itu mengalami masalah karena harus mengurangi produksi, selain mereka juga susah untuk mendapatkan bahan baku dari impor. Kita tergantung dari Cina cukup besar, nah mereka juga membuat satu kebijakan tidak bisa mengangkut barang ke luar negeri pada saat itu dan itu juga akan kena imbasnya," kata Aviliani.

Adapun kalau masalah penanganan Covid-19 ini tidak selesai dalam tiga bulan maka harus ada kebijakan tambahan dari pemerintah.

"Pengusaha itu bilang kalau 3 bulan kita tidak kuat, itu artinya bahwa setelah Juni ini harus ada kebijakan-kebijakan yang mampu menahan supaya masyarakat kita nggak kelaparan. Masyarakat kita ini agar tetap bisa mendapatkan pendapatan," pungkasnya.(*)

🍉

Bisnis.com, JAKARTA – Mirae Asset Sekuritas menaikan rekomomendasi atas saham PT Bank Rakyat Indonesia (Persero) atau

BBRI dari hold menjadi

buy.

Lee Young Jun, Mirae Asset Sekuritas menuturkan pihaknya melihat laju pertumbuhan laba BBRI akan tetap lamban pada tahun-tahun mendatang. Pasalnya perusahaan dibayangi biaya provisi yang lebih tinggi.

Berdasarkan laporan pendapatan perseroan per Februari 2020, bank yang kuat dengan pembiayaan Usaha Kecil dan Menengah itu baru membukukan pendapatan sebesar Rp2,59 triliun. Menurun 0,5 persen secara tahunan (y-o-y) atau turun 1,6 persen dibanding Januari lalu (m-t-m). Meski begitu, Sepanjang tahun berjalan (y-t-d), bank pelat merah tersebut sudah mencatatkan pendapatan Rp5,23 triliun, naik 2,4 persen dibandingkan tahun sebelumnya.

Dengan kondisi ini, maka jika dibuatkan estimasi tahunan, BBRi diperkirakan akan tetap tumbuh solid dengan pertumbuhan pendapatan 14,4. Jumlah pendapatan ini diperkirakan disumbang dari kenaikan pendapatan non-bunga sebesar 43,6 persen dan peningkatan pendapatan bunga bersih 5,9 persen.

“Hal ini sudah cukup membuat Mirae Asset Sekuritas merevisi rekomendasi dari hold (tahan) menjadi buy (beli) saham BBRI dengan target harga Rp4.020,” ulas Young dalam riset yang dirilis Jumat, (3/4/2020).

Dengan target ini, maka Mirae memperkirakan P/B BBRI mencapapi 2,1 kali estimasi BPS selama 12 bulan ke depan. Meski merekomendasikan buy, Young memberikan sejumlah catatan atas risiko yayng mungkin muncul seperti intervensi pemerintah yang tidak menguntungkan, wabah virus corona atau Covid-19 yang berkepanjangan dan pengetatan likuiditas di pasar yang dapat menekan perusahaan.

Mirae mencatat pertumbuhan pinjaman BBRI secara tahunan meningkat 7,1 persen dengan pertumbuhan deposito pun ikut naik 12,1 persen. Meski begitu sejak 2019, BBRI telah memangkas suku bunga deposito berjangka sebesar 50bps, sementara suku bunga simpanan khusus menyusut karena suku bunga yang lebih rendah.

Seiring pemangkasan suku bunga deposito, BBRI juga menurunkan suku bunga pinjaman komersial kecil namun masih mempertahankan suku bunga pinjaman lainnya. Young menilai dibandingkan dua bank pelat merah lainnya yakni Bank Negara Indonesia (BBNI) dan Bank Mandiri (BMRI), Mirae menilai BBRI memiliki daya tahan yang lebih tinggi. Manajemen juga tampak cukup percaya diri di segmen mikro karena peminjam mikro BBRI masih mampu bertahan di kondisi sulit seperti wabah saat ini.

Disebutkan, 33,3 persen dari peminjam segmen mikro bekerja di sektor pertanian, dan sisanya bergerak di sektor kebutuhan dasar. Meski tetap terpapar risiko, BBRI berencana untuk menawarkan relaksasi tenggang waktu kepada peminjam segmen mikro yang akan terkena dampak tanpa meningkatkan risiko dengan menyalurkan pinjaman baru. Sedangkan untuk segmen KUR (Kredit Usaha Rakyat), BBRI masih menunggu keputusan pemerintah.

Terakhir, BBRI memiliki eksposur pinjaman valas sebesar 11 persen yang terdiri dari 50 persen ekspor dan 50 persen impor. Young meyakini depresiasi rupiah kemungkinan besar mempengaruhi 50 persen importir. Tetapi karena 70 persen importir adalah Badan Usaha Milik Negara (BUMN), sekuritas percaya bahwa pinjaman dengan risiko jangka menengah relatif kecil.

KONTAN.CO.ID - JAKARTA. PT Bank Maybank Indonesia Tbk (

BNII) akan membagikan dividen tunai

Rp 4,83505 per saham dari laba tahun buku 2019 lalu. Total dividen yang dibagi mencapai 20% dari laba bersih Bank Maybank sepanjang tahun lalu.

Total dividen yang dibayarkan oleh Bank Maybank akan mencapai Rp 368,50 miliar dari laba bersih tahun lalu yang mencapai Rp 1,84 triliun.

Berdasarkan pengumuman Bank Maybank, Kamis (2/4), berikut adalah jadwal pembagian dividen

BNII:

- Cum dividen di pasar reguler dan pasar negosiasi: 7 April 2020

- Ex dividen di pasar reguler dan pasar negosiasi: 8 April 2020

- Cum dividen di pasar tunai: 9 April 2020

- Ex dividen di pasar tunai: 13 April 2020

- Recording date (tanggal pencatatan): 9 April 2020

- Pembagian dividen tunai: 29 April 2020

Pembagian dividen BNII ini telah mengantongi persetujuan pemegang saham pada rapat umum pemegang saham tahunan pada 30 Maret 2020 lalu. Bank Maybank akan menggunakan 5% laba tahun lalu untuk dana cadangan umum. Sedangkan sebesar 75% ditetapkan sebagai laba ditahan.

Dengan besaran dividen per saham tersebut,

yield dividen BNII mencapai 3,38%. Kamis (2/4) pukul 11.30 WIB, harga saham

BNII berada di Rp 43 per saham, naik 2,88% dari harga penutupan kemarin.

🍒